Verein rechnung mehrwertsteuer ausweisen

Ihr veranstaltet beispielsweise ein Fest, verkauft hierfür vorher Eintrittskarten und während der Veranstaltung Würstchen, Getränke usw. Entsprechend erpicht sind sie darauf, ihrerseits umsatzsteuerfreie Rechnungen zu bekommen. 14.6 UStAE.

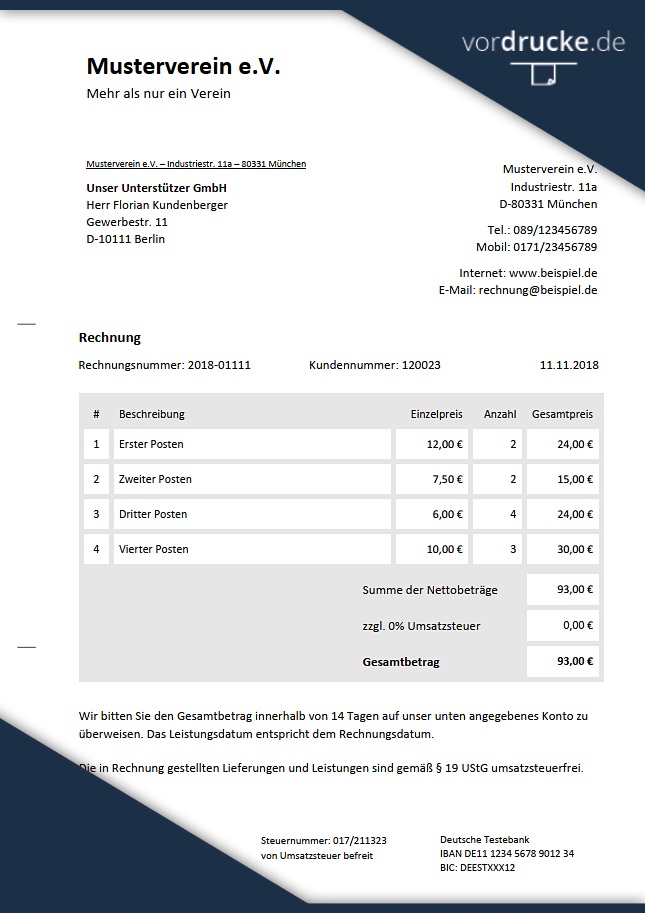

Rechnungen, deren Gesamtbetrag (Preis der Leistung und Steuerbetrag) 250 EUR (ab 01.01.2017, davor nur 150 EUR) nicht übersteigt, müssen die in §§ 33–35 UStDV (Anhang 6) geforderten Voraussetzungen erfüllen, damit ein Abzug der Vorsteuerbeträge nach § 15 UStG (Anhang 5) erfolgen kann.

Oktober die Grenze von 100.000 Euro. B. Mitgliedsbeiträge und Spenden) sind umsatzsteuerfrei, während Umsätze aus dem Zweckbetrieb mit 7 % und solche aus wirtschaftlichen Geschäftsbetrieben mit 19 % besteuert werden.

Grundsätzliches über die Umsatzsteuer

Grundsätzlich wird die Umsatzsteuer immer fällig, wenn eine Leistung oder Ware gegen Entgelt erbracht wird.

Der gesonderte Steuerausweis fehlt auf der Rechnung.

Ergebnis 1:

Die gezahlte Umsatzsteuer für die gelieferte Ware kann vom Verein nur dann als Vorsteuer abgezogen werden, wenn die Steuer gesondert auf der Rechnung ausgewiesen ist. Das wäre dann nur noch bei Einnahmen aus Bank- und Sparguthaben, Wertpapiererträgen und aus Beteiligungen gegeben.

Bei Vermietungen, Verpachtungen oder der Lizenzierung von Rechten würde es sich aber um einen Leistungsaustausch handeln.

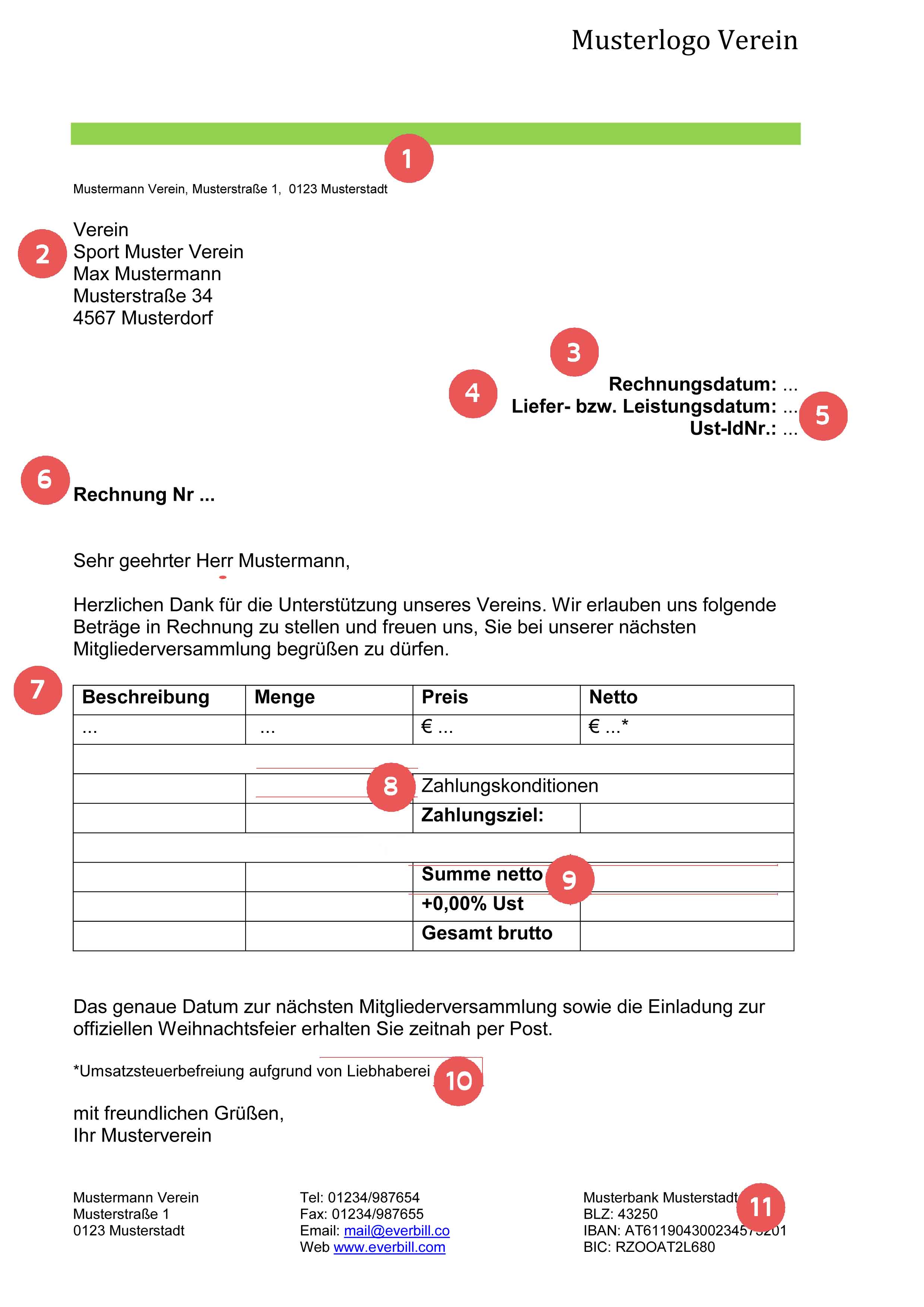

Der Kleinunternehmer darf keine Umsatzsteuer in seinen Rechnungen ausweisen, sondern muss sogar auf den Grund hinweisen, aus denen keine Umsatzsteuer in Rechnung gestellt wird (zum Beispiel: „Der Rechnungsbetrag ist umsatzsteuerfrei gemäß § 19 UStG.“). Hierfür soll aber jetzt der reguläre Steuersatz von 19 % und nicht mehr der ermäßigte von 7 % gelten.

Es gibt aber auch weniger fragwürdige Steuerbefreiungen: So sind beispielsweise ...

Mit Bild

Schulen und Bildungsträger,

kulturelle Einrichtungen,

medizinische und pflegerische Einrichtungen wie Krankenhäuser oder Altenheime, aber auch

Wohlfahrtsverbände und gemeinnützige, mildtätige, politische oder kirchliche Einrichtungen

Mit Bild

...

Grundsätze des Fremdvergleichs

Was unterliegt der Umsatzsteuer?

Grundsätzlich sind alle Einnahmen Eures Vereins im ideellen Bereich umsatzsteuerfrei. Sie werden allerdings aktuell mit einem Steuersatz von 7 % belastet.

In wirtschaftlichen Geschäftsbetrieben, die lediglich zur Mittelbeschaffung für Euren Verein dienen, gelten die Umsatzsteuersätze wie bei einem „normalen Unternehmen“.

Unklare Situation bei der Vermögensverwaltung

In der Vermögensverwaltung gibt es derzeit keine einheitliche Regelung der umsatzsteuerlichen Behandlung, da die Gesetzesgrundlage von den Gerichten inzwischen anders ausgelegt wird.

Wir nutzen den Service eines Drittanbieters, um Ihre Aktivitäten auf unserer Website zu analysieren.

Mit Ihrer Einwilligung profitieren Sie von einem personalisierten Website-Erlebnis und Zugang zu spannenden Inhalten, die Sie informieren, inspirieren und bei Ihrer täglichen Arbeit unterstützen.

Wir respektieren Ihre Privatsphäre und schützen Ihre Daten.

/ c) Gewinn aus der Veräußerung

Nach der aktuellen Einschätzung liegt aber eine Vermögensverwaltung nur noch dann vor, wenn keine Leistungen ausgetauscht werden.

Für Material und Arbeitsleistungen am neuen Clubheim bezahlt Ihr insgesamt 6.000 €. Danach ist Euer Verein von der Umsatzsteuer befreit, wenn er bestimmte Einnahmegrenzen nicht überschreitet:

- Im laufenden Jahr dürfen die Einnahmen voraussichtlich 50.000 € nicht überschreiten.

- Im abgelaufenen Jahr dürfen maximal 17.500 € eingenommen werden.

- Beide Grenzen müssen eingehalten werden!

Wichtig: Die Einnahmen im ideellen Bereich unterliegen nicht der Umsatzsteuer und werden deshalb nicht berücksichtigt.

| Zeitraum | Aufnahmegebühren und Beiträge | Feste, Verkauf von Speisen und Getränke | Erläuterungen |

|---|---|---|---|

| 2019 | 6.000 € | 17.000 € | |

| 2020 | 6.000 € | 20.000 € (geschätzt) | Umsatzsteuerfrei, da im Vorjahr die Grenze von 17.500 € nicht überschritten wurde |

| 2021 | 6.000 € | 14.000 € | Umsatzsteuerpflicht, da im Vorjahr die Grenze von 17.500 € überschritten wurde |

| 2022 | 6.000 € | 65.000 € | Umsatzsteuerpflicht, da die geschätzten Einnahmen im laufenden Jahr über 50.000 € liegen. |

Je nachdem, welche Investitionen in Eurem Verein anstehen, kann es sinnvoll sein, auch als „Kleinunternehmer“ zur Umsatzsteuerpflicht zu optieren (sich freiwillig der Umsatzsteuerpflicht unterwerfen).

2)

Mit Bild

Steuerprivileg für "ideelle" Leistungen

Viele Bildungs-, Kultur- und Wohlfahrtseinrichtungen oder auch gemeinnützige Vereine brauchen ihren Kunden und Patienten keine Umsatzsteuer in Rechnung stellen: Ihre Leistungen sind steuerfrei.

Microsoft Edge zu verwenden.

Stand: EL 145 – ET: 10/2025

Unternehmer (Vereine sind Unternehmer, wenn sie auch eine gewerbliche oder berufliche Tätigkeit selbständig ausüben, § 2 UStG, Anhang 5) können die ihnen durch einen anderen Unternehmer in Rechnung gestellte Umsatzsteuer als sog. Zu den sachlichen Voraussetzungen gehört der gesonderte Ausweis dieser Umsatzsteuer in einer Rechnung an den Verein (gesonderter Steuerausweis).

| Steuersatz | Multiplikator |

|---|---|

| 19 % | 15,97 % |

| 16 % | 13,79 % |

| 7 % | 6,54 % |

| 5 % | 4,76 % |

Beispiel 1:

Dem Verein X wird Ware im Wert von 251 EUR geliefert.

Das Finanzamt erstattet Euch also 4.800 €.

War der Beitrag hilfreich für Dich?

Vielen Dank für Deine Stimme!

Wenn Du magst, hinterlasse uns gerne noch einen Kommentar.

Du hast mit „Ja“ abgestimmt - Was hat Dir besonders gut gefallen? Allerdings ist der Verein im Jahr 2027 umsatzsteuerpflichtig, obwohl die Einnahmen unter 25.000 € liegen.